Melhores Investimentos com a Selic em 15%

A Selic em 15% e a inflação em 5,3% colocam a renda fixa de volta aos holofotes. Saiba como aproveitar o cenário de juros reais elevados e proteger seu patrimônio.

Imagem gerada por Inteligência Artificial. Créditos: OpenAI.

Imagem gerada por Inteligência Artificial. Créditos: OpenAI.

Com a taxa Selic em 15% ao ano e a inflação acumulada em torno de 5,3%, o juro real no Brasil ultrapassa 9%, sendo um dos mais elevados do mundo.

Analistas do Itaú BBA projetam que o Banco Central deve iniciar o ciclo de corte da Selic somente no primeiro trimestre de 2026.

Esse cenário reforça o protagonismo dos ativos de renda fixa atrelados aos juros, que voltam a ganhar destaque entre os investidores.

Mas, afinal, quais são os melhores investimentos em renda fixa em um cenário de juros altos? É o que vamos explorar. Acompanhe!

O que são juros reais e por que eles importam

Os juros reais representam o retorno do investimento descontada a inflação. Quando um título oferece 14% ao ano e a inflação é de 9%, o ganho real é de aproximadamente 5%. Esse indicador mostra o quanto o investidor realmente ganha em poder de compra.

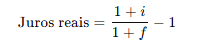

Como calcular juros reais?

Onde:

- i = taxa de juros nominal (bruta, sem descontar a inflação)

- f = taxa de inflação no mesmo período (ex: IPCA)

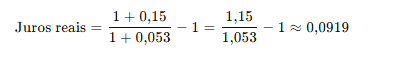

Exemplo:

- Juros nominais: 15% ao ano (i = 0,15)

- Inflação: 5,3% ao ano (f = 0,053)

Mesmo que o investimento tenha rendido 15%, o ganho real, ou seja, o aumento do seu poder de compra, foi de 9,19%.

Veja também:

No Brasil, períodos de juro real elevado costumam indicar boas oportunidades na renda fixa. Atualmente, com a Selic em 15%, o Brasil é o 2º país com o maior juro real do mundo. Veja a lista dos 10 países com os maiores juros reais a seguir:

10 países com os maiores juros reais em 2025

| Posição | País | Juros Reais (%) |

|---|---|---|

| 1º | Turquia | 14,44% |

| 2º | Brasil | 9,53% |

| 3º | Rússia | 7,63% |

| 4º | Argentina | 6,7% |

| 5º | África do Sul | 5,54% |

| 6º | Indonésia | 4,31% |

| 7º | Filipinas | 4,23% |

| 8º | México | 3,75% |

| 9º | Colômbia | 3,69% |

| 10º | Índia | 2,66% |

Fonte: G1

Oportunidades de investimento na renda fixa com os juros altos

Com a Selic no maior nível desde 2016, as aplicações atreladas a juros tornaram-se mais lucrativas. Tesouro Direto, CDBs, debêntures incentivadas, LCIs e LCAs ganham destaque na carteira dos investidores.

Tesouro Direto

O Tesouro Direto se destaca como uma das opções mais atrativas de renda fixa em 2025, especialmente diante do cenário de juros elevados.

De acordo com o portal Mais Retorno, o Tesouro Prefixado com vencimento em 2027 acumulou cerca de 3,7% de retorno líquido nos primeiros dois meses do ano, superando outros ativos do segmento no período.

Já o Tesouro IPCA+ 2035 alcançou, em janeiro, uma taxa de rentabilidade de IPCA + 7,81% ao ano, patamar que não era observado desde 2016, conforme reportado pelo Investidor10.

CDBs

Segundo a Yubb em março de 2025, CDBs de bancos médios chegaram a render 16,27% ao ano, com ganho real estimado (já descontada a inflação esperada) de quase 7% ao ano.

Outras simulações indicaram que CDBs prefixados pagaram entre 14,7% e 16,3% ao ano, com ganho real líquido acima de 8% ao ano, dependendo da instituição.

Veja também:

Debêntures incentivadas

Debêntures ligadas a projetos de infraestrutura renderam até IPCA + 6% ao ano, com ganho real líquido de quase 10% ao ano, visto que são isentas de imposto.

Essa combinação de rendimento e isenção faz desse ativo uma das boas oportunidades de longo prazo dentro da renda fixa.

LCIs e LCAs

Isentas de IR (até janeiro de 2026), as letras de crédito do agronegócio e imobiliárias pagam até 95% do CDI. São indicadas para quem quer investir com baixo risco e prazo de resgate mais curto.

Entenda:

Como montar uma carteira para cenários de juros altos

O cenário atual pede diversificação dentro da própria renda fixa. Combinar diferentes prazos e tipos de remuneração (Selic, prefixado e IPCA) permite capturar oportunidades e equilibrar riscos.

Exemplo de alocação conservadora:

| Tipo de ativo | Percentual sugerido |

|---|---|

| Tesouro IPCA+ 2030 | 30% |

| CDB 2 anos – 115% CDI | 25% |

| LCI 1 ano – 90% CDI | 20% |

| Tesouro Selic | 15% |

| Debênture incentivada | 10% |

Nota: Este exemplo tem caráter jornalístico e informativo, e não representa recomendação de compra ou venda de ativos. Para uma orientação assertiva e profissional, consulte um assessor de investimentos autorizado pela Ancord.

Renda variável ainda faz sentido em 2025?

A renda variável continua sendo uma opção válida, mas isso depende do seu perfil de investidor e da sua aversão ao risco. De maneira geral, o foco deve estar em empresas sólidas, geradoras de caixa e com bom histórico de pagamento de dividendos.

Como investir com foco em dividendos:

2025 é o ano da Renda Fixa?

O Banco Central ainda não sinalizou cortes na taxa Selic. A expectativa do mercado aponta para um primeiro movimento de queda no início de 2026. Até lá, a renda fixa continuará oferecendo oportunidades, principalmente para perfis conservadores e moderados.

Em momentos como este, deixar o dinheiro parado ou mal alocado custa caro. O melhor caminho envolve planejamento, diversificação e foco em ativos que entregam retorno real acima da inflação.

FAQ

Quais são os melhores investimentos em renda fixa para 2025?

Você pode considerar o Tesouro IPCA+, o Tesouro Selic, CDBs que oferecem mais de 115% do CDI, debêntures incentivadas (que são isentas de IR) e também as LCIs/LCAs, que permanecem isentas até o final de 2025.

E o que exatamente são juros reais?

Eles representam o rendimento já descontando a inflação. Com a Selic em 15% e a inflação em 5,3%, o juro real no Brasil está em 9,53% ao ano.

Vale a pena investir em CDB agora?

Com certeza. CDBs de bancos de médio porte estão oferecendo até 120% do CDI e ainda contam com a garantia do FGC, sendo uma excelente opção para quem busca segurança com boa rentabilidade.

Tesouro IPCA+, Prefixado ou Selic: qual escolher?

O Tesouro IPCA+ é uma boa opção para quem quer proteção contra a inflação no longo prazo. O Tesouro Prefixado pode ser vantajoso se a Selic cair nos próximos meses. Já o Tesouro Selic é ideal para quem busca liquidez e baixo risco.

As LCIs e LCAs continuam isentas de Imposto de Renda?

Sim. Elas permanecem isentas de imposto de renda até 31 de dezembro de 2025. A partir de 2026, poderá haver uma tributação de 5% sobre os rendimentos.

Quando a Selic deve começar a cair?

De acordo com projeções do Itaú BBA, os cortes na taxa Selic devem começar no primeiro trimestre de 2026.

A renda variável ainda vale a pena?

Sim, ainda faz sentido investir em renda variável. No entanto, é importante focar em empresas sólidas, com boa geração de caixa e histórico consistente de pagamento de dividendos, especialmente em um cenário de juros reais elevados.

Achou este conteúdo útil? Acompanhe o Melhor Investimento nas redes sociais.