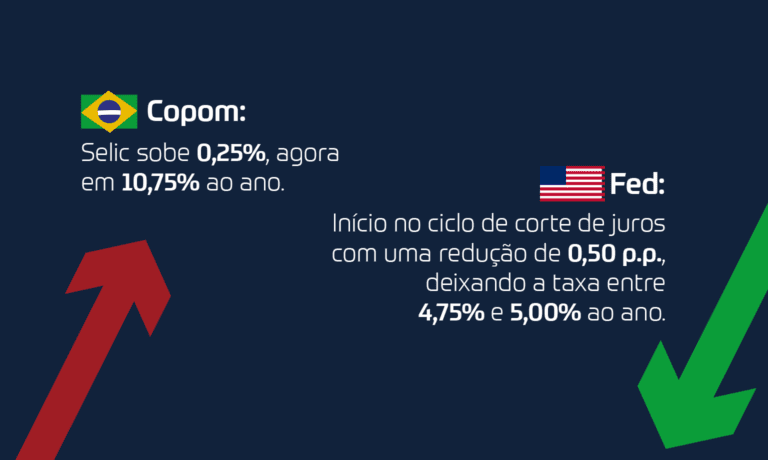

Super Quarta dos Juros: Copom confirma aumento de 0,25 p.p. na Selic

Em um dia decisivo para a política monetária, os Estados Unidos optaram por um afrouxamento, enquanto o Brasil seguiu na direção oposta com medidas de aperto.

Nesta quarta-feira (18), o Comitê de Política Monetária (Copom) do Banco Central anunciou um aumento de 0,25 ponto percentual na taxa Selic, elevando-a para 10,75% ao ano. A decisão, que já era esperada pelo mercado, foi tomada após a revisão periódica da política monetária, realizada a cada 45 dias.

Segundo especialistas do mercado financeiro, o aumento da Selic foi necessário diante do aquecimento da economia brasileira, com indicadores de atividade econômica acima do esperado. Além disso, a desvalorização do real frente ao dólar tem impactado os preços de produtos importados, contribuindo para a alta da inflação.

Outro fator que pesou na decisão do Copom foi a falta de clareza em relação à política fiscal do governo, especialmente no que diz respeito ao controle dos gastos públicos. As reformas estruturais, consideradas essenciais para manter as contas públicas em ordem, ainda enfrentam desafios políticos, aumentando a necessidade de uma postura mais vigilante por parte do Banco Central.

O mercado já vinha antecipando essa elevação, com analistas como os da XP e do Itaú Unibanco prevendo o ajuste para conter a desancoragem das expectativas de inflação.

Renda Fixa como alternativa de investimento

Lucas Bosquesi, assessor de investimentos da InvestSmart XP, maior escritório de investimentos do sudeste, destacou que o aumento da Selic para 10,75% ao ano coloca a renda fixa em evidência como uma das melhores alternativas no cenário atual. “Com a Selic nesse patamar, os títulos pós-fixados ganham atratividade, já que se beneficiam diretamente da taxa básica de juros. A Selic funciona como uma meta para os juros, enquanto o CDI reflete a taxa praticada no mercado financeiro. Em resumo, o CDI tende a acompanhar a Selic”, explicou Bosquesi.

Ele exemplifica que, em um investimento de R$100 mil a uma taxa de 100% do CDI, o retorno bruto estimado seria de cerca de R$10.750 em um ano. Em um CDB com remuneração de 120% do CDI, o ganho poderia chegar a R$12.900 no mesmo período. “Esses investimentos se tornam mais atrativos à medida que a Selic sobe, proporcionando retornos superiores aos de períodos de juros baixos”, completou.

Além dos pós-fixados, Bosquesi comentou sobre as oportunidades oferecidas pelos títulos atrelados à inflação, como o Tesouro IPCA+. “Embora não acompanhem a alta da Selic diretamente, esses papéis garantem um retorno real ao somar uma taxa de juros fixa à variação da inflação, protegendo o poder de compra do investidor. Mesmo que a Selic suba para conter a inflação, o rendimento real desses títulos permanece estável, desde que mantidos até o vencimento”, afirmou.

Previsão do Banco Central para a Selic em 2024, 2025 e 2026

De acordo com as projeções do último Boletim Focus, o Banco Central prevê que a taxa básica de juros (Selic) deve encerrar 2024 em 11,25%.

Para 2025, a estimativa subiu levemente de 10,25% para 10,50%. A expectativa para 2026 permanece em 9,50%, enquanto para 2027 a taxa projetada continua em 9,0%, patamar mantido há 17 semanas consecutivas.

Decisão do Fed para os Juros Americanos

Também nesta quarta-feira, o Comitê de Mercado Aberto (Fomc) do Federal Reserve (Fed), o banco central dos Estados Unidos, deu início ao esperado ciclo de corte de juros no país, com uma redução de 0,50 ponto percentual na taxa de referência.

A partir de agora, a taxa dos Fed Funds ficará entre 4,75% e 5,00% ao ano pelos próximos 45 dias. Vale destacar que o corte foi maior que o esperado pela maioria dos economistas e o primeiro em um intervalo de quatro anos. O Fed aumentou as taxas de juros 11 vezes desde o início de 2022, em um esforço para combater a inflação crescente.

A medida buscava esfriar a economia e controlar o aumento dos preços, que se acelerou após os impactos da pandemia e das disrupções nas cadeias de suprimento globais. Desde julho de 2023, o banco central norte-americano mantinha as taxas em níveis elevados, com o objetivo de conter a inflação sem causar uma desaceleração econômica excessiva.